As dividend aristocrats são um Porto Seguro em crises

Olá, amigos investidores!

As dividend Aristocrats são empresas que pagam dividendos crescentes e ininterruptos há mais de 25 anos. Além delas, existe outra classificação de empresas chamada de dividend Kings que pagam dividendos crescentes e ininterruptos há mais de 50 anos.

Aqui no site e no canal no YouTube eu faço uma cobertura completa de todos os ativos dessas duas classes. Esses ativos são excelentes para momentos de crises como as que passamos há pouco e ainda estamos passando.

Esses ativos possuem uma gestão muito eficiente e conservadora. Ao mesmo tempo que não vão dobrar de tamanho nos próximos meses, como uma small Cap poderia fazer, também não vão perder 80% de valor como muitas empresas de tecnologia perderam.

É ai que entra o balanceamento da carteira. Ao mesmo tempo que temos ativos small caps com excelente potencial de crescimento, também temos dividend aristocrats que podem ter crescimento muito lento em determinados períodos.

No entanto, hoje vamos ver que as dividend aristocrats tiveram uma performance muito melhor do que o SP500 no ano de 2022. Apesar de ter tido um resultado anual negativo, ainda assim foi muito superior ao índice.

Dois ETF que superaram o índice SP500 em 2022

Vou mostrar dois ETF baseados em empresas pagadoras de dividendos e empresas dividend aristocrats e comparar com o SP500. Apesar de terem tido resultados muito parecidos, há uma grande diferença entre os dois ETF.

SCHD – Schwab U.S. dividend Equity ETF

Vamos analisar o SCHD extraindo as informações de seu site oficial. Caso queira conferir, basta clicar aqui.

Objetivo

O objetivo do fundo é acompanhar o mais próximo possível, antes de taxas e despesas, o retorno total do Dow Jones EUA. Índice Dividendo 100TM.

Destaques

- Um fundo simples e de baixo custo que oferece potencial eficiência fiscal;

- O Fundo pode servir como parte do núcleo ou complemento em um portfólio diversificado;

- Rastreia um índice focado na qualidade e sustentabilidade dos dividendos;

- Investe em ações selecionadas para força fundamental em relação aos seus pares, com base em índices financeiros;

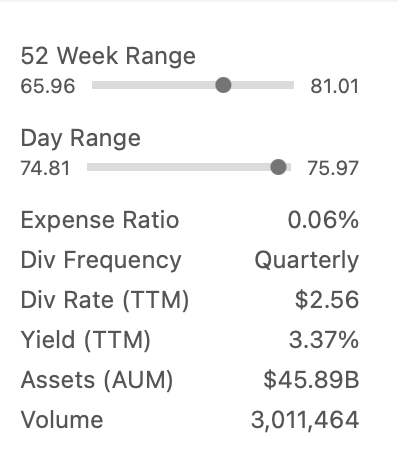

A imagem ao lado mostra alguns dados do ETF em janeiro de 2023.

Este é um ETF com uma taxa de administração bem baixa, apenas 0,06% e pagando um dividend uield de 3,37% no preço de $ 75,94. É um ETF considerado large Cap por ter valor de mercado de aproximadamente 46 bilhões. A frequência de pagamento dos dividendos é trimestral.

Este ETF possui 104 ativos em seu Portfolio. Cada ativo que o compõe paga bons dividendos. Nem todos pagam altos dividendos mas todos possuem uma boa saúde no pagamento dos dividendos garantindo um pagamento duradouro.

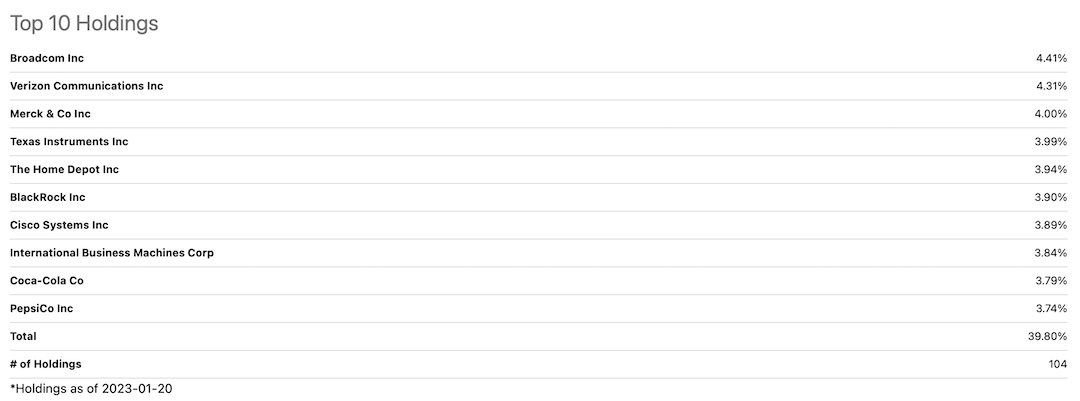

10 principais ativos dentro do SCHD

As 10 maiores posições no SCHD tem de tudo, desde empresas de semicondutores com a Broadcom até a Coca Cola e a Pepsico. Portanto, podemos observar que em seu Portfolio existe empresa da lista das dividend aristocrats e empresas que possuem até grandes dívidas e não fazem parte da lista como a Verizon.

Veja na imagem abaixo as 10 maiores posições dentre as 104 no portfólio do SCHD.

NOBL – ProShares SP 500 Dividend Aristocrats ETF

Vamos analisar o NOBL extraindo as informações de seu site oficial. Caso queira conferir, basta clicar aqui.

Objetivo

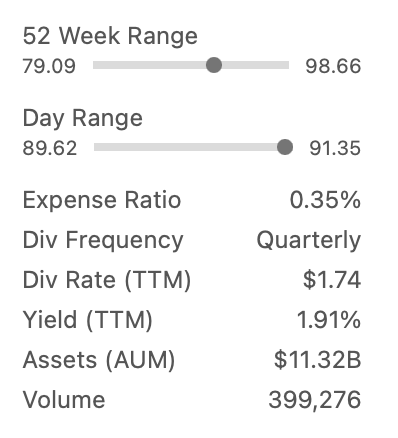

A imagem ao lado mostra alguns dados em janeiro de 2023.

Como podemos ver, a taxa de administração é mais alta do que o ETF SCHD. O pagamento de dividendos também é trimestral mas o dividend yield é menor também. Portanto, para recebimento de dividendos, o SCHD tem entregado mais retorno.

Considerando o tamanho do ETF, o NOBL é quase 3 vezes menor do que o SCHD, ou seja, o valor de mercado é de $11,32 bilhões de dólares contra $ 45 bilhões do SCHD.

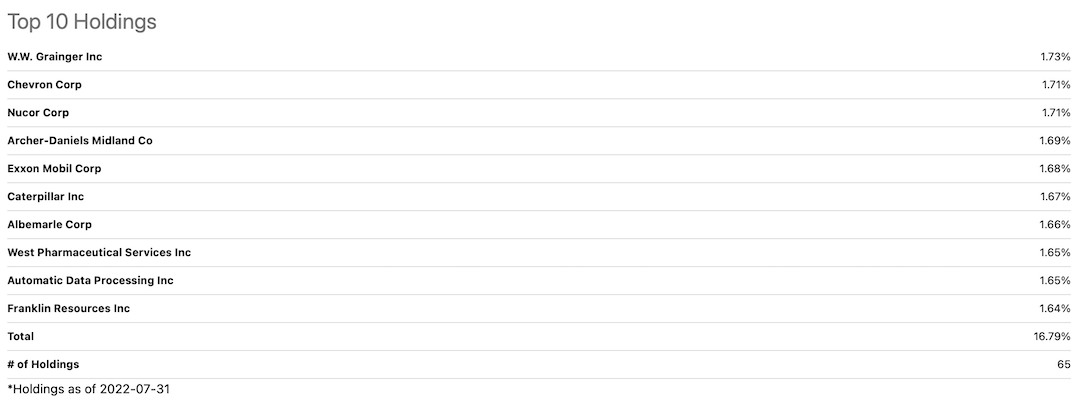

10 principais ativos dentro do NOBL

O NOBL é diferente do SCHD por somente ter em seu Portfolio as empresas dividend aristocrats. o SCHD possui algumas aristocrats e outras boas pagadoras de dividendos.

Abaixo temos as 10 maiores posições no ETF.

Comparativo entre SP500, SCHD e NOBL

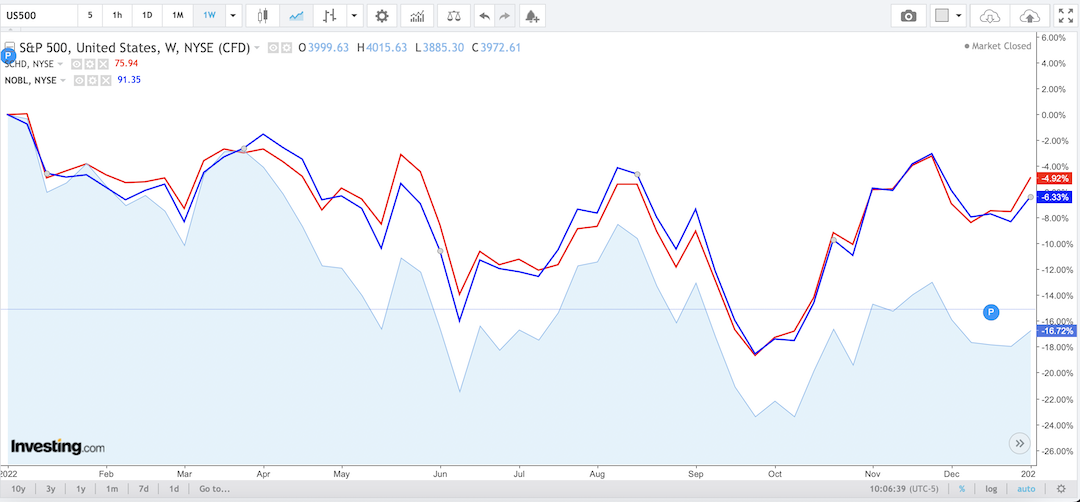

Agora veremos o comparativo entre o índice SP500 e os ETF SCHD e NOBL. O gráfico mostra a diferença entre eles no ano de 2022. O período selecionado foi de 03 de janeiro de 2022 até 02 de janeiro de 2023.

Em azul temos o NOBL e em vermelho o SCHD. A área hachurada é o SP500. Vejam que enquanto o SP500 teve retorno negativo de 16,72%, o SCHD teve retorno negativo de 4,92% e o NOBL de -6,33%. Portanto, ambos ETF focados em dividendos, tiveram uma performance bem melhor do que o índice SP500.

Portanto, quem tem uma carteira diversificada com ETF ou empresas da lista das dividend Aristocrats ou boas pagadoras de dividendos, teve uma oscilação menor do que somente quem tem o índice SP500 na carteira.

Isso ocorre porque o índice SP500 tem alta exposição à ativos de tecnologia como as FAANG. Só em 2022, só o Facebook (META), caiu mais de 50% e isto puxou o índice para baixo. Como o Facebook não paga dividendos, ele não entra nesses ETF.

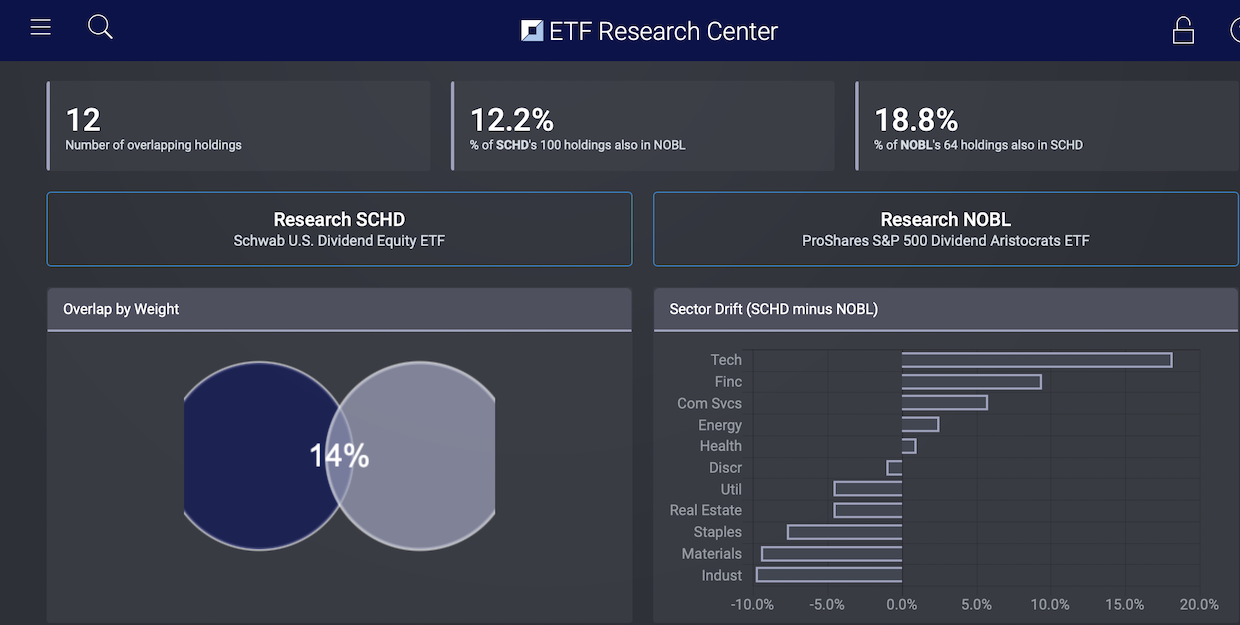

Diversificação de carteira

Se você não gosta ou não tem tempo de analisar ativos e fazer um stock picking, então investir por ETF pode ser uma excelente solução para você. Neste caso você poderia ter os 3 ETF em sua carteira, uma vez que a exposição deles não são tão iguais assim.

A imagem abaixo mostra a sobreposição entre os ETF SCHD e NOBL. Note que, dos 104 ativos em um e 64 em outro, apenas 12 são comuns, portanto, se tiver os dois na carteira, não vejo nenhum problema.

No entanto, se formos comparar com o SP500, teremos uma sobreposição de 55% para o SCHD e de 100% para o NOBL. Isto acontece porque o SP500 abarcar as 500 maiores empresas e todas as dividend aristocrats estão dentro dele.

Na hora de construir uma carteira, sempre leve em consideração ter tanto ativos que podem dar um upside maior na carteira como também aqueles que vão segurar a queda, como acabei de mostrar.

Considerações Finais

As dividends aristocrats são empresas muito resilientes. Como acabamos de ver, uma carteira diversificada com ativos resilientes que paguem bons dividendos, é um porto seguro nos momentos de crise. Vimos que no ano de 2022 o ETF SCHD e o NOBL tiveram performance muito melhor do que o SP500.

Entretanto, olhando nos últimos 10 anos, o SP500 teve uma performance um pouco melhor do que os dois ETF citados. Sendo assim, na hora de construir sua carteira, considere sempre ter ativos menos arriscado mas que sejam promissores no longo prazo como as dividend aristocrats.

Não deixe de clicar aqui e conhecer todas as empresas da lista das dividend aristocrats. Também não se esqueça de classificar este post com 5 estrelas aqui embaixo.

Bons investimentos.

Alex.

Prefere schd ao voo? Penso em algo em xrle ou schh para reit; voo e vxus.

Não é uma preferência é que o SCHD é diferente do VOO. o VOO segue o SP500. Já o XRLE é do setor de energia, são bem distintos.